独家:汉能疑设违规自融平台为私有化筹钱?

作者:新浪财经 日期 : 2018-12-12

来源:新浪财经

新浪财经讯 在深圳的一座甲级写字楼里,连新招牌也来不及换下,几个年轻的基金销售员正在紧锣密鼓地见客户,他们销售的私募基金产品,是正在面临私有化的汉能集团旗下位于安徽省宣城市的一个移动能源产业园项目。

今年年中,有媒体报道,汉能集团要求员工购买非公开定向发行的理财产品,最低认购起步20万元,岗位级别越高,需要认购的额度越多,年化回报率预计10%,该产品资金拟投向辽宁省营口市与汉能集团合作建设的移动能源产业园项目。

到了今年年底,汉能“李首富”的野心似乎从员工的阵地低调转移到了遍地黄金的深圳,在深圳的这座写字楼里,一颗复活的野心正在冉冉雄起。

有投资者告诉新浪财经,今年11月,疑似由汉能操盘的基金公司中睿资产管理公司,在深圳的某写字楼的租下了一整层,每个月租金超过30万元,然而现场工作人员却寥寥只有4至5个人。亲临现场的投资者称,这家名为“中睿资产管理有限公司”的基金公司刚刚在深圳设立其私募基金办公室,背后全是汉能的身影。

透过中睿小规模销售私募股权产品

在播放几十分钟关于汉能的太阳能发电、无人机技术以及产业园区的简介后,销售人员才开始进入主题,向投资者介绍关于“中睿移动能源1号产业私募投资基金”的详细资料。

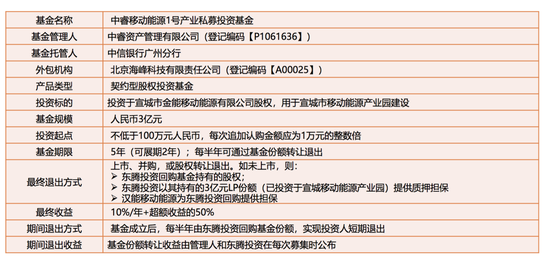

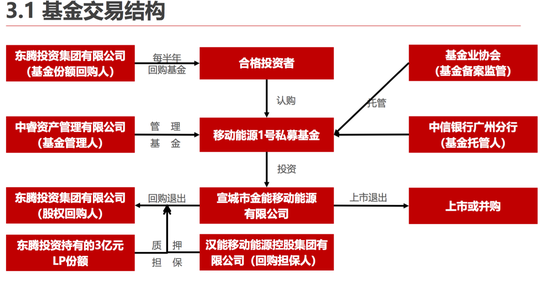

根据新浪财经独家获取的销售资料,该基金的募资规模为3亿元,起投点不低于100万元,每次追加认购金额为1万元的整数倍,基金期限为5年,可展期2年,每半年可通过基金份额转让退出。而基金的年化收益是10%,加上超额收益的50%,最终退出的方式可以由上市、并购或股权转让退出,如果没有上市,则由东腾投资回购基金持有的股权。

基金成立后,每半年会由东腾投资回购基金份额,实现投资人短期退出,期间退出的收益则是由基金份额转让收益由管理人和东腾投资在每次募集时公布。

根据中国证券投资基金业协会公示,中睿移动能源1号产业私募投资基金于2018年9月1日成立,并于9月29日完成备案,属于股权投资基金,基金管理人为中睿资产管理有限公司,托管人是中信银行,目前状态仍在运作。

销售资料称,基金的投资标的是宣城市金能移动能源有限公司,这是宣城开发区控股的市重点项目,总投资26亿元,已注资12亿元,年销售收入达18亿元,利润有4.5亿元。而这一项目,就是汉能旗下的移动能源产业园。

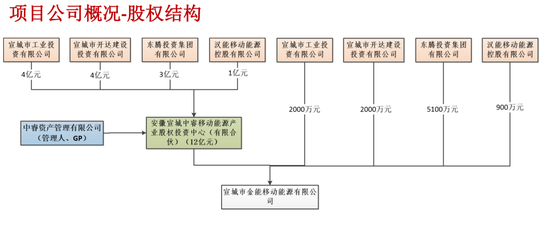

移动能源1号基金只是开始

根据天眼查资料显示,该公司股东总共有5个,由宣城中睿移动能源产业股权投资中心(有限合伙)认缴出资额11.94亿元,持股92.27%,东腾投资旗下的华丰源投资(北京)有限公司认缴出资额5100万元,持股3.94%,宣城市开达建设投资有限公司认缴出资额2000万元,持股1.55%,宣城市工业投资有限公司认缴出资额2000万元,持股1.55%,汉能移动能源控股有限公司认缴出资额900万元,持股比例0.7%。

在梳理这些股东后不难发现,宣城市工业投资有限公司的背后,是宣城市人民政府国有资产监督管理委员会,宣城市开达建设投资有限公司,则是宣城经济技术开发区管理委员会。基金销售人员更以此为销售“噱头”,称当地政府都出资了,基金肯定是稳妥的。

而且,这一基金还有一份由东腾投资拟定的回购协议,东腾投资承诺,在中睿移动能源1号产业私募投资基金存续期间,基金投资者可按约定的日期与收益率将其持有的移动能源1号基金基金份额转让给东腾投资,让这份基金看上去非常稳妥。

仍而,在新浪财经梳理基金架构时发现,尽管东腾投资承诺回购,但回购担保人却是汉能移动能源控股集团有限公司,一名金融市场人士毫不晦涩地告诉新浪财经,如果基金本身出现兑付问题,尽管东腾有质押和担保,但东腾质押的是自己持有的3亿元LP份额,如果发生项目兑付问题,这3亿元LP份额能否变现是一个问题,另一方面,汉能是担保方,但汉能本身的支付能力就一直对于外界来说很成问题。

更令人注意的是,中睿移动能源1号产业私募投资基金似乎只是汉能的一个开始。一名内部人士告诉新浪财经,这次的产品只是一个新的尝试,未来可能会推出更多类似的产品,都是围绕汉能旗下的产业园的股权基金。

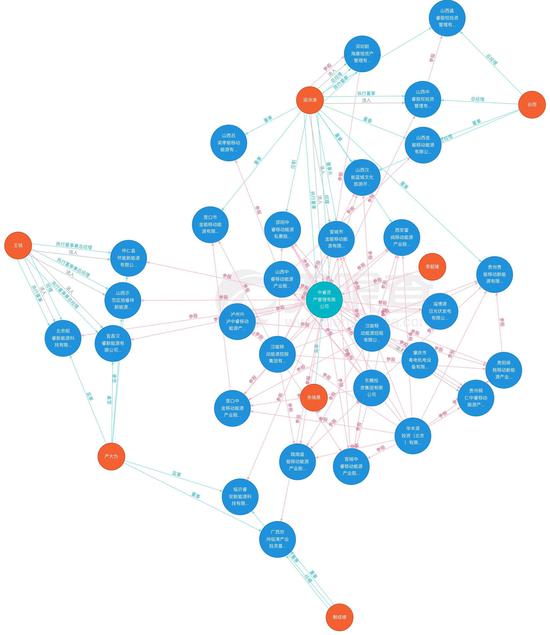

有公开资料显示,中睿资产管理的野心远远不止于这一个产品。根据中华新能源网站信息,今年6月28日,中睿资产管理公司董事长梁洪涛介绍了由新能源商会名誉会长单位、汉能移动能源控股集团有限公司推荐的项目,联合发起产业基金,投资新能源产业。梁洪涛称,中睿公司与汉能集团全面合作,围绕汉能薄膜太阳能产业,大规模布局,与各地政府合作发起设立12支移动能源产业园基金,其中10支已在基金业协会备案,基金规模达到661亿,实缴151亿,预计2020年底管理新能源基金规模将超过2000亿。

是否存在自融违规?

那么,究竟中睿资产管理公司与汉能有着怎样千丝万缕的关系?根据新浪财经查询,中睿资产管理公司的每一支产品,背后都有汉能的身影。

根据基金业协会网站,中睿资产管理公司旗下有6支基金,分别为贵阳保税移动新能源产业基金(有限合伙)、西安富阎移动能源产业股权投资中心(有限合伙)、宣城中睿移动能源产业股权投资中心(有限合伙)、贵州铜仁中睿移动能源产业股权投资中心(有限合伙)、山西中睿移动能源产业股权投资中心(有限合伙)和中睿移动能源1号产业私募投资基金。

而根据天眼查的资料,这6支基金的股东架构中,无一例外都出现了汉能和东腾投资的身影,让人不禁质疑,中睿资产管理公司与汉能的关系。

一名汉能内部人士对新浪财经透露,中睿资产管理就是专门为汉能做私募股权基金的公司,背后就是汉能。“如果基金投资者想去汉能总部签合约,都没问题!因为这两家就是一起的,”上述内部人士告诉新浪财经。

如果中睿资产管理公司与汉能的关系如此错综复杂,那么是否会构成自融平台的违规呢?广东广强律师事务所非法集资犯罪辩护与研究中心秘书长曾杰律师告诉新浪财经,私募的自融,如果投资人在签署投资合同时并不知情,就是一种没有约定的违约型自融,即在合同、投资者风险告知书中没有提示关联关系,然后基金管理人把资金投向自己的关联企业,这是违反证监会《私募投资基金管理人登记和基金备案办法(试行)》和中基协《私募投资基金备案须知》关于信息披露和关联交易的规定。

而对于中睿与汉能这不能公开的秘密,确实有可能违反证监会和中基协规定的嫌疑,曾杰称,如果在风险提示书中没有提示汉能的关联交易,那么就是违规和违约,一旦基金出现违约,投资者就可以发起民事诉讼索赔,同时证监会或者中基协应该给予相关处罚,中基协的规定属于行业规定,处分一般是责令改正或取消备案资格,而证监会的规定属于部门规定,情节严重的话,会给予相关行政处罚。

汉能究竟有多缺钱?

今年11月6日,停牌已久的汉能薄膜发电宣布正式启动私有化的提议方案,收购价格为每股不低于5港元,以现金收购或股票置换,私有化之后公司拟在内地A股上市,如果按照公司目前已发行股份超过421亿股及控股股东及其一致行动人士持有约73.96%公司已发行股本计算,收购规模将约为548.7亿港元。

一名内部人士告诉新浪财经,汉能已经筹集足够钱准备私有化,但这名内部人士拒绝透露汉能私有化资金的来源。

而实际上,从汉能薄膜发电2018年中报来看,公司账上似乎并没有太多资金,截至2018年6月底止,公司现金及现金等价物仅为11.8亿港元,比起2017年底减少了52%。

从时间表上来看,拟被私有化的公司必须就私有化建议向股东发出公布,小股东会收到一份通函,解释有关私有化对他们的影响、私有化计划的预期时间表等,根据汉能公告,控股股东已于2018年11月30日提交拟进行股份私有化的初版方案,并于2018年12月6日提供有关初版方案的指示性时间表。

一名市场人士告诉新浪财经,如果汉能真的希望在短时间内完成私有化,那么资金对于他们来说异常重要,不管旗下做的私募基金是否最终投向产业园,汉能都希望可以在短时间内尽快凑齐资金。